中文版:http://www.books.com.tw/exep/prod/booksfile.php?item=0010410389

英文版:http://www.books.com.tw/exep/prod/booksfile.php?item=F011290034

本書的開頭敘述坦伯頓爵士的生長環境,讀者可以看出坦伯頓爵士從小養成節儉的個性,與其說是受了什麼教育才能成為成功的價值投資者,不如說是一位天生的便宜股獵人吧!坦伯頓爵士從小目睹父親低價買進沒人要的農場,並且在日後將土地高價賣給不動產開發商,因而體悟到「極度悲觀原則」:最悲觀的時候正是買進的最佳時機。

坦伯頓爵士生平第一次極度悲觀操作,就是 1939 年代的第二次世界大戰,當時道瓊指數從 1929 年的高點開始崩盤,足足下跌 89 % 才在 1932 年正式落底。其後展開一波大多頭,到了 1937 年的最高峰總計上漲 372 %,但指數卻只有 1929 年最高點的一半左右,並且又在隔年下跌 49 %。

我想在 1937 年的時候,電視上的分析師大概會說:「離 1929 年的高點還有一倍的上漲空間,目前股價仍然位於相對低點,因此逢回就是買點!」如果以 70 年後的角度來看,這句話是沒錯的,因為道瓊指數目前的點數是 1929 年的 20 倍左右。但是當時聽信分析師的建議買進的投資人,大部分在隔年 49 % 的下跌段中就恐慌殺出了吧?

在第二次世界大戰期間,坦伯頓花一萬美元購買 104 支股價不到 1 美元的股票,這種做法不但符合「極度悲觀原則」,並且透過分散投資降低個別公司倒閉對整體投資組合帶來的風險。四年之後,這 104 支股票只有 4 支虧損出場,且整體資產增加為 40,000 美元,報酬率達 300 %。

人們無法預測未來,誰也不知道隔年、下個月,甚至下一分鐘的股市會怎麼走,但是長期而言股市會隨著經濟成長不斷向上,所以從股市中賺錢的方法只有一個,那就是買進以後便緊抱持股,除非公司的競爭力開始轉弱。

那投資人應該在什麼時候買進呢?書中有一段涼水攤的故事,可以說是「極度悲觀原則」的經典:

有位男孩經營一家涼水攤,由於口味獨特,所以廣受顧客的喜愛。但是這位男孩很快就要上高中了,於是想要從事一些比較吃重的工作,就決定把涼水攤的所有權及配方賣出。他的同學們得知這個消息,就決定在星期六到涼水攤前出價競標,於是原本預計能賣到 100 元的涼水攤,在眾人搶購之下,最高出價 150 美元。

很不幸地,在這個時候天空開始下起毛毛雨,這些競標者想:「如果未來持續下雨,誰還要喝涼水呢?」於是這些人就一哄而散,只剩下在旁邊默默觀察的那位男孩。那位男孩向他說:「現在好像只有我一位買家,但我只願意出 50 美元像你買。」雖然很不甘心,但眼下已經沒有其他買主,所以最後還是握手成交了!

過了一個禮拜,是個艷陽高照的星期六,涼水攤的新老闆推著攤子開張了!那群競標者看到涼水攤生意這麼好,於是又決定要買下涼水攤大賺一筆,在眾人搶購之下,最後涼水攤以 200 美元易主。

從這個故事來看,涼水攤的價值一值都沒有變化,但是眾人預期心理的改變影響了評價。價值投資者就是要在人們預期悲觀,使得評價低得不可思議的時候,大膽下手買進。而那些在晴天就想要競標,碰到雨天就打退堂鼓的男孩們,就像是市場中那群打著「順勢操作」旗子,實際上不斷在追高殺低的投資人。

事實上,坦伯頓著名的不只是價值投資哲學,他管理的坦伯頓成長基金 (Templeton Growth Fund) 是美國第一檔全球股票型基金,因此坦伯頓爵士被譽為「全球投資之父」。

坦伯頓爵士認為,因為全世界的便宜股一定比美國來得多,也就是說投資範圍擴大,就能找到更多便宜股,甚至可以從眾多便宜股中篩選出「最佳便宜股」。除此之外,由於各地的經濟展望不同,股市的評價也會有所差異,但誰也沒有辦法預測明年表現最佳的股市會落在哪個地區,因此全球投資可以避免投資組合錯過表現最好的股市。

全球投資的另一項優點,就是可以降低投資組合的系統性風險。中國諺語:「覆巢之下無完卵。」假如投資組合集中在特定國家,當這個國家的經濟發生危機時,你的投資很可能會全數變成泡影。但如果把投資組合分散在世界各地,由於其他地區的股市未必與該國呈現高度正相關,因而產生降低風險的效果。

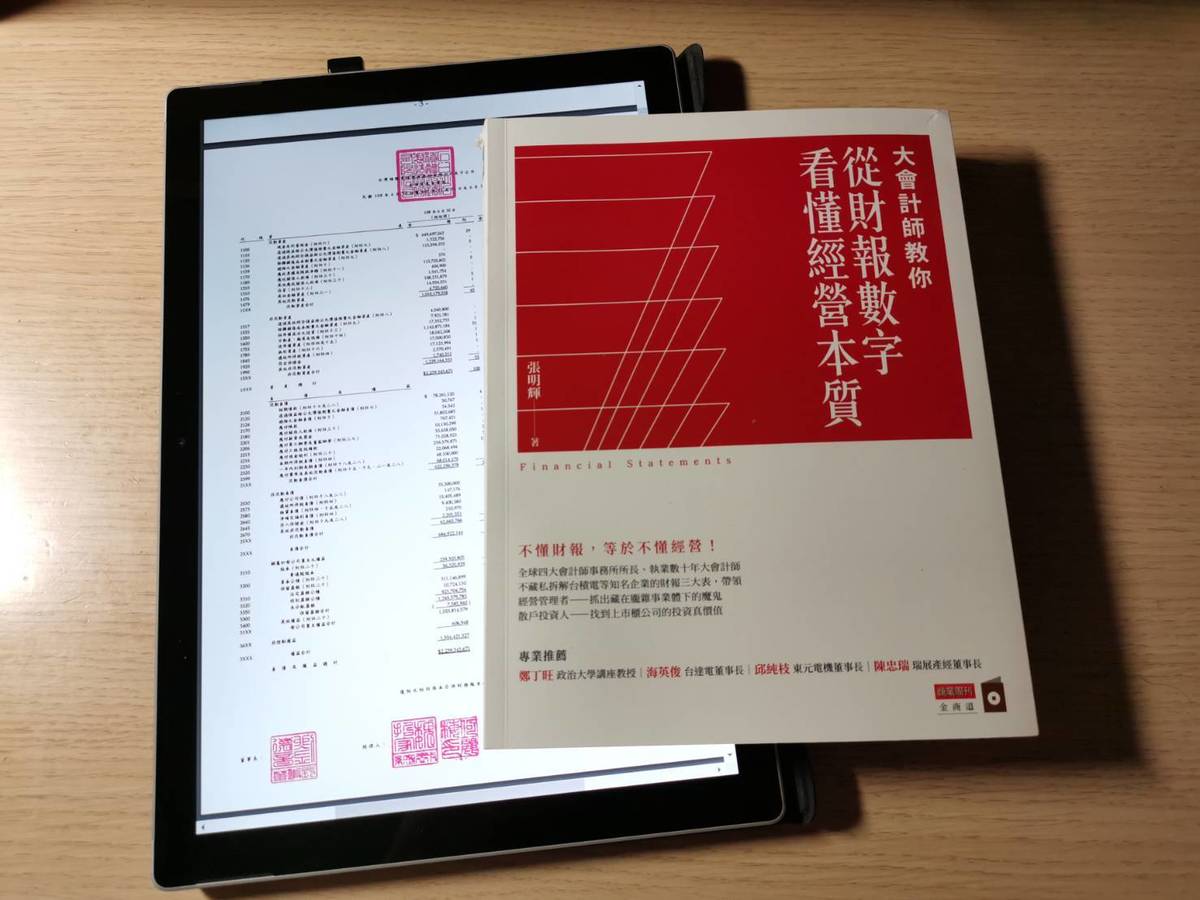

但是各國的會計制度並不一致,因此進行全球投資時,要注意國外企業的財報表達的意義可能與本國企業不同。由於這是非常專業的分析項目,多數人並不會注意到這類細節,因此是「努力的投資人」獲得超額報酬的機會。

投資要做的功課,並不是每天收看財經新聞,而是去發掘別人不知道的東西。市場中的每一筆交易都存在著買方與賣方,想從交易對手那裡賺到錢,就要利用資訊不對稱帶來的利益,也就是要筆交易對手得到更多資訊。

雖然指數化投資者認為,由於全體投資人的報酬總和必等於市場報酬,而市場又是非常有效率的,所以努力並沒有辦法得到更多的報酬。事實上,「效率市場假說」根本是只出現在教科書裡的東西,就連經濟學家也不得不承認,由於投資人的不理性、資訊不對稱、交易成本……等眾多因素,真實世界的市場並不是如此完美的。

除了分析個股的能力之外,總體經濟分析也可以幫助投資人找到未來的明星,因為高經濟成長的背後,就是該國企業的獲利能力強勁。與其在經濟低迷的地區尋找機會,不如看看經濟前景看好的地區,或許有更多值得投資的機會。